多點四闖港交所,IPO成“救命稻草”?

來源/市值觀察

撰文/小李飛刀

10月31日,“中國超市教父”張文中旗下的多點數智再次向港交所遞交招股申請書。這已經是多點第四次赴港IPO了,此前三次均因未能在6個月之內完成聆訊而失敗。

在業務高度依賴關聯交易、負債率高企、現金流告急的背景下,多點數智再次“帶病闖關”。

01

IPO成“救命稻草”

多點數智自詡中國最大的零售數字化解決方案服務商,主營業務涵蓋零售核心服務云和電子商務服務云兩大板塊。

在電子商務服務云方面,公司在2023年的營收還有3億元,但2024年上半年幾乎降低至零。這主要是因為客戶將O2O運營轉型為內部運營,開始自行管理運營線上商店,導致這一業務幾乎被市場淘汰。

那么,什么是零售核心服務云呢?

多點研發了Dmall OS系統,該系統有多個服務模塊,旨在助力零售商進行數字化轉型,涵蓋采購、供應鏈、運營管理、到店陳列、店鋪運營等環節。

通俗來講,多點旨在通過大量數據分析消費者喜好變化,指導商家采購進貨和擺放商品,減少缺貨損失,避免庫存積壓,提升整體運營效率。

2019-2023年及2024上半年,多點營收均保持雙位數增長。不過,業務規模持續膨脹,卻始終未能實現盈利,期間累計虧損超過52億元之巨。

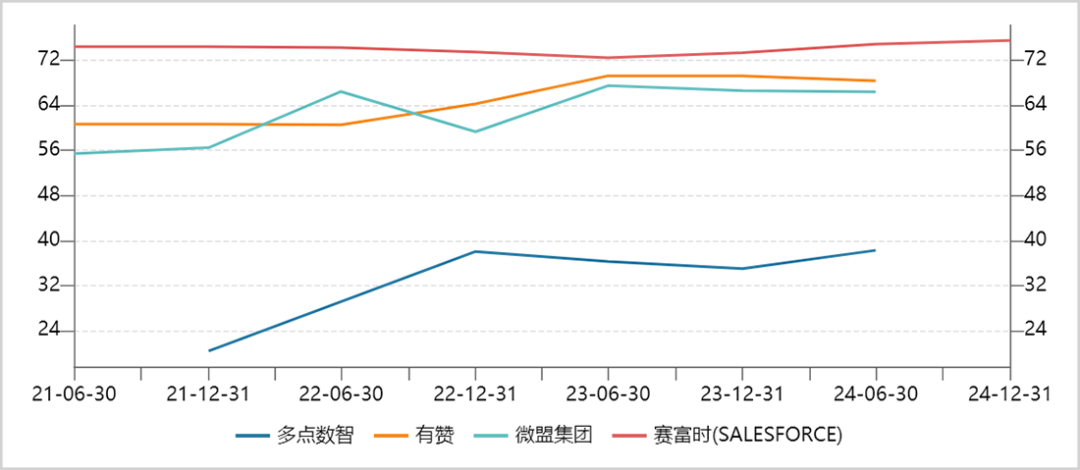

此外,多點的盈利能力不容樂觀。截止2024年二季度末,公司銷售毛利率僅為38.25%,相比國內外SaaS龍頭處于顯著偏低水平。比如,中國有贊、微盟集團同期毛利率均在65%以上,國際上以Salesforce為代表的SaaS龍頭普遍在70%以上。

▲海內外SaaS龍頭毛利率對比 來源:Wind

此外,盡管多點大幅削減銷售推廣費用、研發費用,并優化了員工人數以降低經營成本,但最新凈利率水平仍然錄得-26.5%。顯然,這對產品競爭力以及終端銷售均不利。

更為緊迫的是,多點所承受的債務壓力與日俱增。截止二季度末,公司賬上現金僅剩4.7億元,而短期借款為主的流動性負債高達82.7億元,短期償債壓力頗高。同時,公司資產負債率從2019年的316%持續攀升至2024Q2的620%,持續處于資不抵債的經營狀態。

面對高企的債務和持續的經營現金流凈流出,公司資金鏈面臨斷裂風險。這可能也是多點盡管三次IPO失敗,仍然堅持遞交上市申請的核心原因。

02

關聯交易“攔路虎”

除了整體業務表現不佳以及償債能力承壓外,多點還有一個頗受市場擔憂的問題——關聯交易非常嚴重,高度依賴“物美系”的商超、百貨業態。

公司五大客戶分別為物美集團、麥德龍供應鏈集團、銀川新華集團、重慶百貨集團、百安居實體,營收占比分別為51.6%、19.6%、3.5%、2.9%、0.6%。

▲多點收益主要來源關聯交易方 來源:招股書

這些大客戶全部為關聯方。多點與物美集團實控人均為張文中。此外,物美集團還分別持有麥德龍中國、重慶百貨、新華百貨、百安居中國股權的80%、20.3%、27.7%、70%。

近年來,多點相關關聯交易營收占比不斷攀升,截止2024年二季度末已超過80%,而獨立客戶占比減少至13.3%。相比之下,2021年末獨立客戶占比還有26.1%。

一些業內專業人士認為,過高的關聯交易是多點此前未能通過上市聆訊的重要因素之一,因為關聯交易規模過大,使得交易價格的真實性、公允性難以評估。

實際上,早在2023年5月,證監會在對多點上市問題的反饋中,就主要提及了關聯實體在業務、資產、人員、機構、財務等方面的獨立性,以及關聯交易的真實性、公允性和可替代性等問題。

監管層提出反饋后,多點關聯交易比例非但沒有減少,反而持續增加。這或許也是本次IPO成功的攔路虎之一。

更糟糕的是,與多點關聯的這些公司業績普遍遭遇不佳,多點未來業績基本面也將面臨較大下滑壓力。

2020-2022年,物美集團旗下零售實體物美商業營收從30億元下滑至24億元,三年均出現虧損,累計額度達3.4億元。

2021-2023年,麥德龍供應鏈營收從278.2億元下滑至248.6億元,利潤表現起伏不定,2022年虧損4.7億元,三年凈利潤率均在1.2%以下。同時,資產負債率均超過100%,賬上現金持續下降,流動性負債持續攀升,現金流、債務問題同樣凸顯。

此外,重新百貨營收從2019年的345億元大幅下滑至2023年的189.9億元,累計下行幅度高達45%。新華百貨、百安居的經營狀況也不容樂觀。

綜合來看,即便多點未來幸運地獲得了上市聆訊,其基本面表現也難以支撐高估值,同時還存在募資不足的風險。

03

商業模式弊端凸顯

實際上,多點除關聯客戶以外營收占比越來越低,也與其商業模式存在弊端有直接關聯。

多點服務主要服務下游零售客戶,這些客戶正面臨持續的經營壓力,乃至生存威脅,主要是因為傳統電商平臺、直播電商、社區團購等新興線上渠道不斷搶占了線下零售的流量與市場份額。

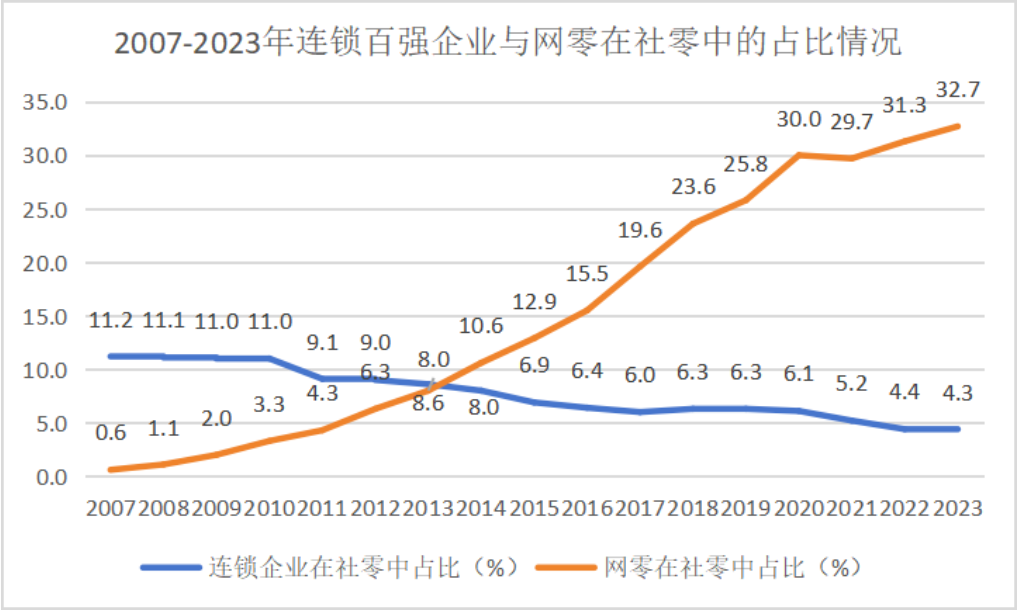

▲來源:機構

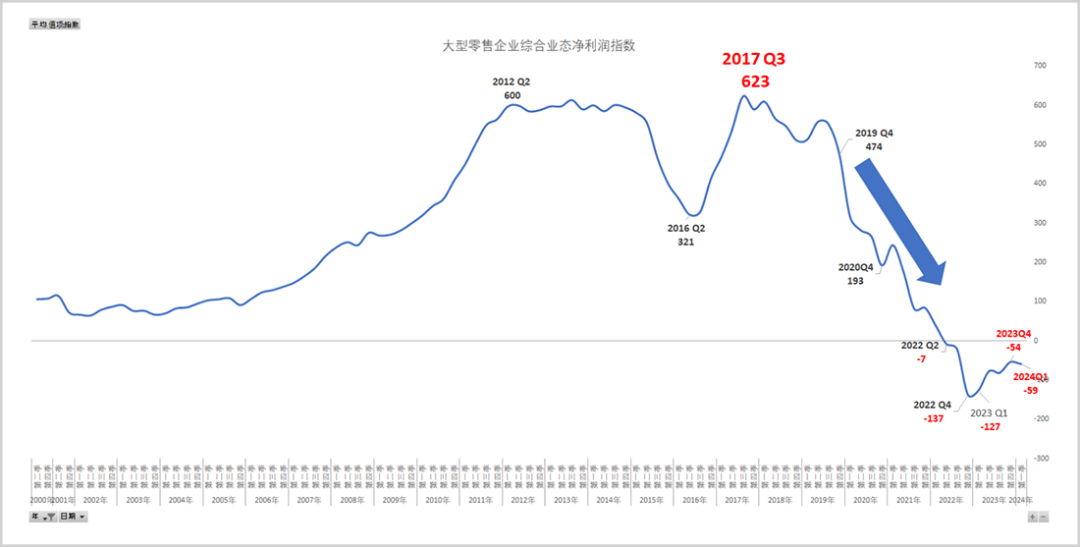

2023年,線上零售已經占到社零消費總額的32.7%,較2018年大幅提升9.1個百分點。以線下為主的大型零售企業銷售拐點出現在2018年,此后持續步入下行通道。利潤表現面臨更大挑戰,自從2022年第二季度整體出現虧損以來,一直未能回到盈利狀態。

▲大型零售企業綜合業態凈利潤指數 來源:中國百貨商業協會

從趨勢上看,線下零售已經由盛而衰,快速走向下坡路了。多點業務是為傳統零售服務的,屬于同一產業鏈,其需求顯然會受到越來越大的壓力與挑戰。

多點的商業模式本質是賣服務解決方案,幾乎無法直接為客戶帶來線下流量與生意,在合作之前難以證明客戶在花錢的同時可以賺更多錢,即便是現有大客戶也沒有很好的表現。

實際上,包括多點在內的國內SaaS廠商都面臨商業化變現難的困境。

在中國,相關傳統軟件商沒有很好做過市場教育,絕大多數企業根本沒有意識SaaS工具對企業運營的重要性,付費意愿普遍非常低。

與美國相比,Salesforce在發展壯大前,有Siebel(客戶關系管理軟件)長期教育市場銷售管理基本流程。同樣,Workday在PeopleSoft普及人力資源管理體系之后,才逐步發展壯大。

此外,與海外SaaS龍頭以中小客戶為主、產品標準化程度高不同,國內SaaS企業則主要依靠大客戶貢獻收入,后者業務定制化需求非常重,需要投入大量人力、物力進行開發、測試與后期運維,投入成本普遍偏高,顯著拉低了毛利率表現,加上其他三費等經營成本,往往難以實現盈利。

除了市場教育與客戶需求不足外,國內SaaS產品同質化較為嚴重,技術壁壘不高,并不能很好地解決客戶運營效率提升難題。

因此,即便是資本市場一度寄予厚望的微盟集團這類SaaS典型龍頭,也是常年經營虧損,難言商業模式的成功。

對于多點而言,還有一個額外的桎梏。多點的目標大客戶是零售業中大型零售商,但多點屬于“物美系”,涉及同業競爭問題。因為多點零售云服務要涉及大量零售商的數據整理、分析,這些核心數據一旦被共享,意味著會將商業機密泄露給競爭對手。要知道,零售企業核心競爭力之一就是供應鏈管理,這些關鍵運營數據是核心。

因此,獨立零售大客戶對多點的服務會更加保守謹慎。那么,這也意味著多點營銷推廣,達成客戶交易面臨更多困難。

實際上,多點成立快10年了,除幾個關聯大客戶外,還通過收并購來作為拓客手段,而真正依靠產品競爭力,并沒有成功挖掘出有市場影響力、能貢獻較大收入占比的獨立零售商龍頭。

綜合來看,基于難言優秀的商業模式,未來多點業績增長面臨諸多挑戰,難以擺脫當前現金流持續凈流出、負債高懸等現實經營困境。對于多點而言,盡快完成上市輸血或許才是公司首要緊迫任務。

發表評論

登錄 | 注冊