霸王茶姬合資出海:王牌還是險棋?

出品/驚蟄研究所

作者/婭沁

立志打造“東方星巴克”的霸王茶姬,在出海戰略上似乎也在復刻星巴克當年的合資路徑。

近期,泰國總統食品有限公司通過旗下飲料子公司,以1.42億泰銖(約合人民幣3119萬元)注資霸王茶姬泰國,獲得51%的控股權。這距離霸王茶姬與馬來西亞Magma Chain成立合資公司Chagee Magma(持股60%),僅僅過去兩個月。如此密集的合資動作,反映出霸王茶姬以合資模式加速海外擴張的決心。

在東南亞這個兼具增長潛力與運營復雜性的關鍵市場,合資模式究竟是霸王茶姬實現快速擴張的制勝王牌,還是暗藏風險的險棋?對于其他謀求國際化發展的新茶飲品牌,合資模式會是一個值得復制的新趨勢嗎?

資方撿到寶還是“主動接盤”?

7月2日,泰國總統食品有限公司官網公告顯示,旗下子公司泰國總統飲料有限公司已完成對霸王茶姬泰國的投資。該交易通過購買現有股份及認購新股的方式完成,總投資額達1.424億泰銖,最終獲得霸王茶姬泰國51%的控股權(根據泰國合資政策,外資持股上限為49%)。

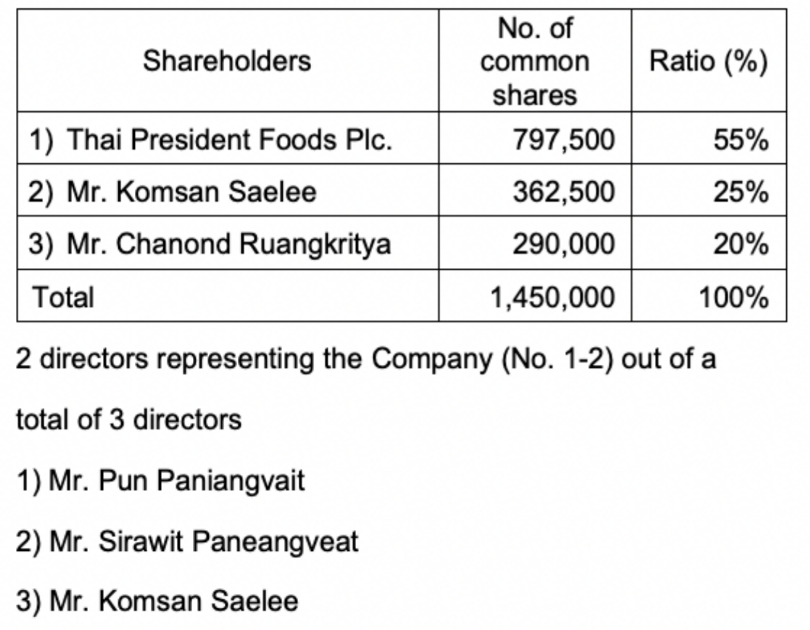

驚蟄研究所發現,泰國總統飲料有限公司實為泰國總統食品有限公司于6月剛成立的新企業,其創立初衷顯然是為此次與霸王茶姬的合資而來。該公司的股東陣容頗具看點,包括泰國總統食品有限公司總經理Pun Paniangvait、物流巨頭Flash Express創始人Komsan Saelee,以及房地產企業Ananda Development創始人Chanond Ruangkritya。

*泰國總統食品有限公司公告

從股東的構成可以看出,泰國資方注資霸王茶姬,核心是基于業務協同的考量,通過資本整合實現產業鏈延伸。三家分屬不同行業的企業聯手,本質是為了構建從生產到流通再到終端的閉環能力。霸王茶姬的價值在于提供成熟的茶飲產品體系與品牌運營經驗,形成“本地資源+外來品牌”的互補。對于總統食品有限公司來說,可借助茶飲品類豐富其飲品矩陣(現有業務以方便面、烘焙為主);對物流與地產企業來說,則能通過綁定品牌,獲得穩定的冷鏈需求與商業地產租賃收益。

從現有報道來看,業內普遍認為,此次合資是霸王茶姬從新加坡到泰國的一次出海經驗復制。但事實上,兩地市場的運營情況存在差異。據霸王茶姬財報顯示,截至2025年一季度末,其海外門店共169家,其中馬來西亞157家,新加坡10家,泰國僅有2家(2025年6月增至3家)。因此,霸王茶姬之前與新加坡Magma Chain公司(主營酒店業、房地產開發業務)的合資,更像是為其裝上了霸王茶姬快速擴店的翅膀,所以Magma Chain在公告中明確透露了霸王茶姬的開店計劃,“分階段開設多達300家直營門店”。

*圖源:霸王茶姬小紅書賬號

對泰國市場而言,僅有3家門店的霸王茶姬無異于剛剛起步。這意味著,雙方的合資充滿著不確定性。

誠然,霸王茶姬與泰國的三家企業合作,確實能在渠道觸達、供應鏈效率與門店點位等方面助力其快速打開市場。但這些資源更像是合資帶來的結果,而非外界普遍認為的雙方合作的根源。因為有一個前置問題被忽視了:為何自2019年進入泰國市場至今,霸王茶姬始終未能實現門店的規模化擴張?從這個問題出發,可以找到更多細節。

為何會選擇合資?

中國新茶飲品牌的發展模式,往往帶著各自鮮明的方法論。有的以加盟模式快速鋪開網點,比如蜜雪冰城,有的堅持直營以保品牌調性,比如喜茶。

霸王茶姬則選擇兩者兼顧,進行“直營+加盟”的強管控,推行“1+1+9+N”的商業模式:首先設立1家全資子公司或辦事處;隨后開設1家直營店,驗證目標市場接受度;接著發展9家由加盟商投資但總部統一運營的聯營店;最后,再向更多加盟商開放。

這套模式在國內市場成效顯著。2022年至2024年,霸王茶姬在華門店數從1024家飆升至6284家,擴張勢能可見一斑。伴隨著店鋪的快速鋪開,2022-2024年,霸王茶姬營收從4.92億元增至124.05億元,年復合增長率高達398%。2025年4月17日,霸王茶姬順利在納斯達克上市,成為“新茶飲美股第一股”,同時也是第五家登陸資本市場的新茶飲企業。霸王茶姬上市首日收漲近15.86%,報32.44美元/股,總市值近60億美元(折合人民幣約434億元)。

但這套“成功經驗”在海外市場卻沒能完全發揮其效力。2019年8月,霸王茶姬以馬來西亞首店為起點開啟東南亞出海征程,同年相繼進入新加坡和泰國市場。然而,三個市場卻走出了截然不同的曲線。

馬來西亞市場穩步擴張,2021年至2024年門店數從29家增至148家,展現出良好的接受度;新加坡市場經歷了加盟商糾紛的波折,在轉為自營模式后門店數量僅從2021年5家微增至2024的6家,但至少證明了市場潛力;而泰國的發展近乎停滯,從2021年的1家門店到2024年也僅增至2家。

毫無疑問,霸王茶姬在泰國的擴店上陷入了困境。對比之下,2022年才進入泰國的蜜雪冰城,憑借272家門店(截至2024年9月30日)的規模,成為霸王茶姬難以忽視的參照系。

*圖源:蜜雪冰城小紅書賬號

這種困境源于多重因素。從競爭格局看,泰國茶飲市場已然成熟。除了代表性茶飲品牌ChaTra Mue和KAMU之外,還有Amazon、Nose tea、OWL CHA等一系列品牌活躍其間,且表現出超強的創新力。要想躋身其中并持續獲取市場份額,并非易事。

此外,霸王茶姬在價格上也不具備優勢。里斯戰略咨詢發布的《逐夢東南亞——現制飲品出海品類研究報告》顯示,泰國消費者對現制茶飲的普遍接受價格在10-16元(相當于45-72泰銖)。而霸王茶姬在泰國的定價在100-175泰銖,與其他茶飲品牌形成鮮明對比。比如ChaTra Mue定價在50-75泰銖,蜜雪冰城定價30-45泰銖,OWL CHA定價則更低,僅為19-39泰銖。

*泰國其他茶飲品牌產品價格

在明顯的定價差異下,霸王茶姬不僅很難爭奪大眾市場,還需投入高額成本教育消費者“高端中式茶飲”的價值。如此一來,就容易導致單店客流難以支撐擴張,進一步制約門店輻射范圍。

當然,從2019年至今的發展期內,霸王茶姬在泰國的門店拓展始終未能有實質性突破,這其中除了上述兩大因素,還有其他緣由。但這一現狀實際上已表明,僅依靠其自身力量打開局面的嘗試基本宣告失敗。因此,在當地尋找合作伙伴,尋求合資是必然選擇。

霸王茶姬出海cos星巴克?

熟悉霸王茶姬的人都知道,霸王茶姬一直將星巴克視為對標對象,前者立志“以茶會世界”,成為東方茶全球連鎖品牌;后者則憑借咖啡產品與品牌魅力,成為全球咖啡文化的象征。

霸王茶姬接連的合資動作,也很容易讓人聯想到當年進入中國市場的星巴克,但細究之下,兩者的差異卻十分顯著。

首先,合資的主動性不同。星巴克1999年進入中國市場時選擇合資,是受限于當時的外資政策而被動為之,只能以授權經營的方式開展業務;而霸王茶姬的合資則是基于自身戰略考量,主動擁抱合資模式。

*圖源:霸王茶姬小紅書賬號

其次,兩者所處的市場環境也大相徑庭。星巴克進入中國時,國內咖啡文化尚未普及,市場基本需要從零開始培育。而霸王茶姬進入東南亞時,當地的茶飲文化已十分成熟。以泰國為例,自國民品牌 ChaTra Mue2003年在曼谷開設首家現制茶飲店起,當地的現制茶飲市場已歷經20余年的培育,消費者對茶飲的接受度與需求早已成型。

再者,對合資模式的態度也不同。由于是被動合資,星巴克在2005年我國逐漸放開外資限制后,用了12年時間陸續收回與漢鼎亞太、香港美心公司等多個合資公司的股份。直到2017年以13億美元收購上海統一星巴克咖啡有限公司剩余50%股份,才實現中國大陸市場所有門店徹底直營。這足以說明,授權經營模式并非星巴克的初衷。在該模式下,其內部經營管理(包括產業鏈、選址、日常運營等)無法完全自主掌控。

霸王茶姬則不然,它在國內早已嘗試“直營+加盟”模式,對非直營形式持開放態度。目前在泰國的合資,是其市場拓展遇阻后的必然選擇,并非對這種模式的排斥。

另外,從股權掌控權來看,霸王茶姬在泰國的合資公司中,51%的控股權由泰方資本持有,這一定程度上直接影響著其品牌自主性,如在供應鏈調整、定價策略及運營標準等方面。而星巴克即便在考慮出售中國業務時(如近期傳出瑞幸大股東有意收購),仍希望保留30%的股權,其余由多家買家分攤,每家持有不到30%的股權,足見其對控制權的重視。

就目前而言,外界還無從判斷霸王茶姬的合資之路是否會重現星巴克當年的控制權博弈,甚至可能遭遇更復雜的本地化挑戰。畢竟,這場探索才剛剛啟程。

合資模式成為出海新選擇?

換個視角看,霸王茶姬主動擁抱合資的做法,也為中國茶飲品牌的出海提供著一份鮮活樣本。

從霸王茶姬與星巴克的出海實踐來看,合資模式的價值需放在具體語境中審視,它未必是放之四海而皆準的標準答案,但在某些特定場景下,可能會成為高效解決問題的辦法。

對需要快速突破本地化壁壘的企業而言,合資模式的價值顯而易見。霸王茶姬在泰國面對成熟的茶飲市場與強勢本土品牌,選擇與掌握供應鏈、物流、地產資源的泰國資本合資,本質是用股權換資源,快速補齊渠道觸達與市場認知的短板;而星巴克雖非主動選擇合資,卻也借此快速熟悉了中國市場,并持續擴大在全國的影響力。

不過,合資模式的風險同樣不容忽視。控股權旁落可能導致品牌標準稀釋,而長期戰略分歧更可能讓合作淪為短期利益交換。例如,若泰國資方與霸王茶姬更看重短期盈利而壓縮品質投入,或霸王茶姬未來希望收回股權時遭遇阻力,都可能讓合資從助力變為掣肘。

*圖源:霸王茶姬小紅書賬號

所以,合資模式能否成為出海的新選擇,關鍵在于幾個方面:能否通過合資真正填補本地化能力的欠缺;是否對控股權和運營權的界限有明確規劃;是否做好了應對長期合作中戰略磨合的準備等。這都要求企業在資源交換和堅守品牌之間找到平衡的技巧。

霸王茶姬的出海之路還在延伸:2025年4月在印尼雅加達開設首家門店,隨后在洛杉磯Westfield Century City開出美國首店,并計劃8月進軍菲律賓市場。從目前的海外布局來看,其正一步步靠近創始人張俊杰在“2024年國際茶日?現代東方茶創新論壇”上明確提出的“連接100個國家和地區”的目標。

從積極的角度來說,不論成功與否,霸王茶姬以合資模式進行的全球化探索,都為其他中國新茶飲品牌的出海計劃提供了現實參照。“以茶會世界”或許只是霸王茶姬的品牌口號,但對于中國新茶飲品牌而言,卻是未來宏大的發展目標。

發表評論

登錄 | 注冊