2023年1-8月餐飲融資金額同比下降近六成

來源/紅餐智庫

2023年餐飲領域投融資有何變化?哪些趨勢值得關注?餐飲企業該如何借助資本力量穿越周期?《中國餐飲投融資報告2023》將為您一一解答!

01

復蘇的大背景之下

餐飲行業在一二級市場表現分化

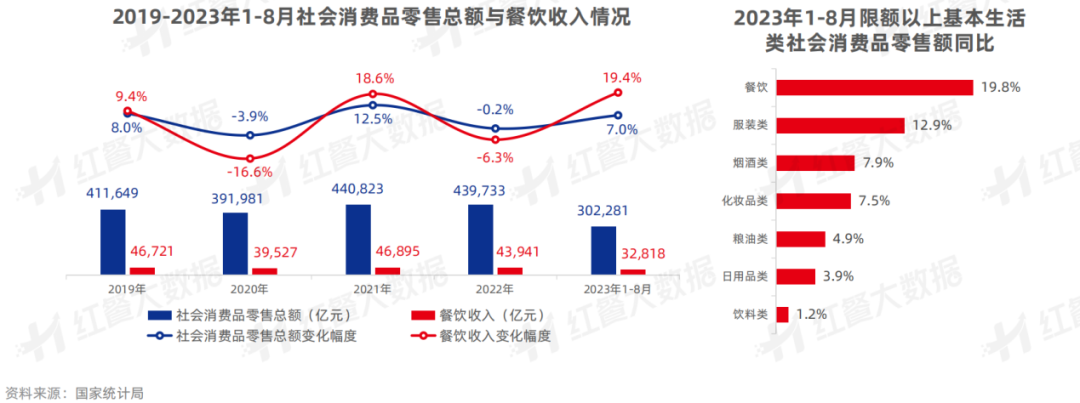

2023年初,隨著全國各地生產經營活動有序恢復,居民消費活力逐步回升。據國家統計局,截至8月,全國社會消費品零售總額同比上升7.0%。

其中,相較其他消費行業,餐飲行業整體復蘇較快。國家統計局數據顯示,1-8月全國餐飲收入同比增長了19.4%,其中限額以上餐飲收入同比增長19.8%,遠高于其他基本生活類消費。

餐飲行業逐步恢復的態勢在二級市場亦有所體現。從餐飲企業股票價格波動上看,進入2023年后,中式正餐、小吃快餐、火鍋等品類的綜合股價走高。與此同時,2023年上半年上市餐飲企業業績集體遇喜。不難看出,市場預期向好為餐飲企業的市值修復提供了較好的市場基礎。

但“謹慎樂觀”依舊是這波餐飲復蘇潮的主旋律。不同于二級市場表現向好的情況,餐飲行業在一級市場中的熱度并未提升。在整體遇冷的一級市場中,餐飲相關行業融資事件數和披露金額數呈現出了雙降的態勢。

據紅餐大數據,2023年1-8月,餐飲相關領域融資事件數和披露融資金額分別相較2022年同期下降了19.3%和56.7%。

具體來看,2023年前8個月的餐飲相關領域融資事件數為146起,披露融資總額僅67.1億元,分別占2022年全年的57.7%和35.9%。可見,在經濟下行周期,投融資漸趨冷靜和謹慎。

02

餐飲投融資“謹慎當頭”

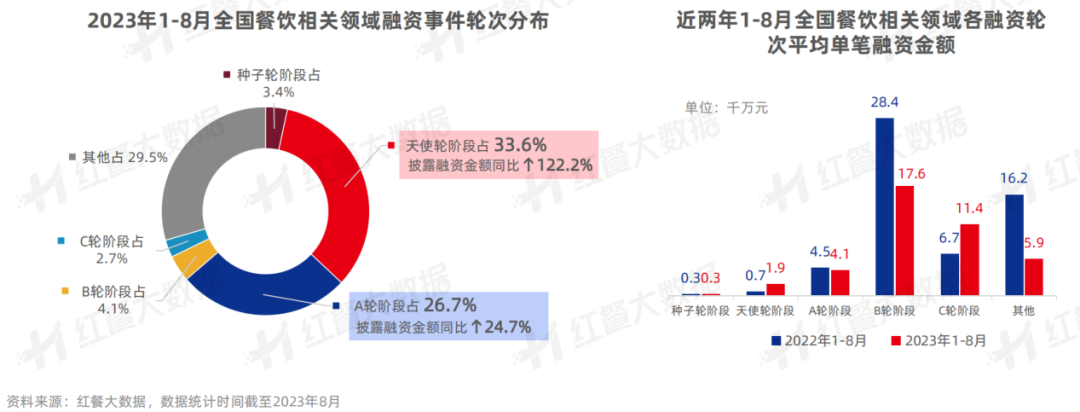

在經濟下行周期中,面對較強的不確定性,不少投資機構表現出“謹慎當頭”的姿態。2023年,餐飲領域的融資事件大多集中于早期小額融資。

從數據上看,相較于此前餐飲領域的融資熱潮,2023年1-8月餐飲相關領域融資金額數較小,以千萬元級別為主,融資事件數占比達到39.7%,比上年同期增長7.4%。而十億元、億元級別的大額融資事件數較去年同期均有不同程度的下滑。

融資輪次方面,2023年1-8月餐飲相關領域的融資主要集中在天使輪、A輪等早期融資階段,融資事件數占比分別為33.6%和26.7%。其中,發生在天使輪階段的披露融資總額同比增長122.2%。

從平均單筆融資金額上看,天使輪階段和C輪階段均有不同程度增長,而B輪階段的平均單筆融資金額從2.84億元大幅下降至1.76億元。

另外,從細分領域的角度上看,資本的投資風向也略有變化。據紅餐大數據,相較其他細分領域,在2023年1-8月餐飲企業的融資熱度更高,融資事件數占比和披露融資金額占比分別達到62.3%、43.8%。

其中具有消費頻次高、標準化程度高等特點的飲品、小吃快餐成為穩坐融資事件數第一、第二的餐飲品類。與之相對,中式正餐和火鍋品類融資事件數較去年同期均有所下降。

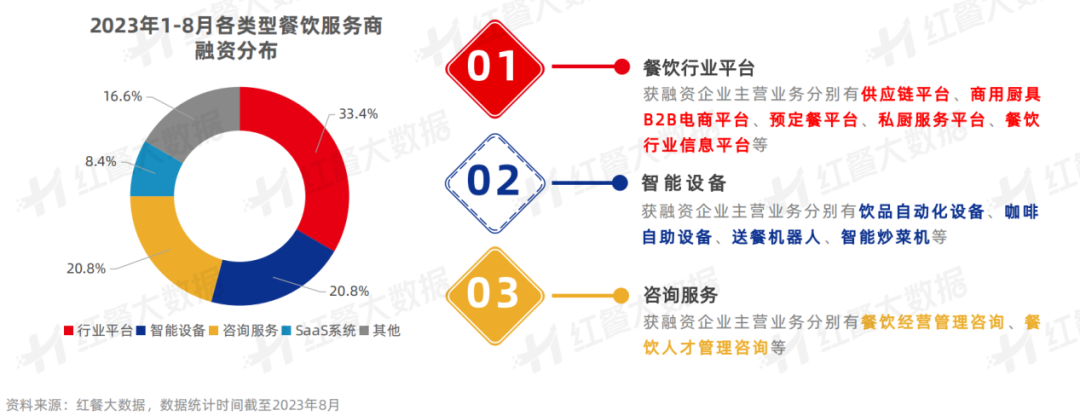

下游消費行業的餐飲企業依舊是資本關注的重點,但對于中上游企業,資本的關注范圍變得越發廣泛。在降本增效的大背景下,以餐飲SaaS、餐飲機器人、餐飲信息平臺、經營管理咨詢為主營業務的餐飲服務商受到資本關注。

餐飲服務商:億元級別融資大幅增長

作為行業發展的催化劑,餐飲服務商近年也獲得資本青睞。據統計,2023年1-8月餐飲服務商融資金額以億元級別和千萬元級別為主,占比分別達到37.5%和29.1%。其中,億元級別融資事件數同比增長200%。

從細分類型上看,獲融資的餐飲服務商中餐飲行業平臺、智能設備企業以及咨詢服務企業占比均超過20%。

預制菜:賽道投融資趨于理性

預制菜賽道融資熱度稍降,2023年1-8月預制菜企業融資事件數和披露融資總額較去年同期均有不同程度的下降。同時,預制菜企業小額融資事件相對較多,融資輪次集中于天使輪階段。

經歷前兩年的高速增長,預制菜賽道進入高質量增長階段,資本逐步回歸理性。據紅餐產業研究院,2023年預制菜市場規模預計保持快速增長,達到4,912億元。

飲品:資本謹慎出手,瞄準消費風口

與上年同期相比,2023年1-8月茶飲融資事件數有所上漲,但是披露融資金額大幅下降,這與今年茶飲賽道融資金額較小有一定的關系。據統計,2023年1-8月的茶飲融資事件中有78.5%是千萬元級別的融資。

近年來,消費者的健康管理持續深化,國風茶文化盛行,定位健康養生或國風國韻的茶飲品牌更受資本青睞。

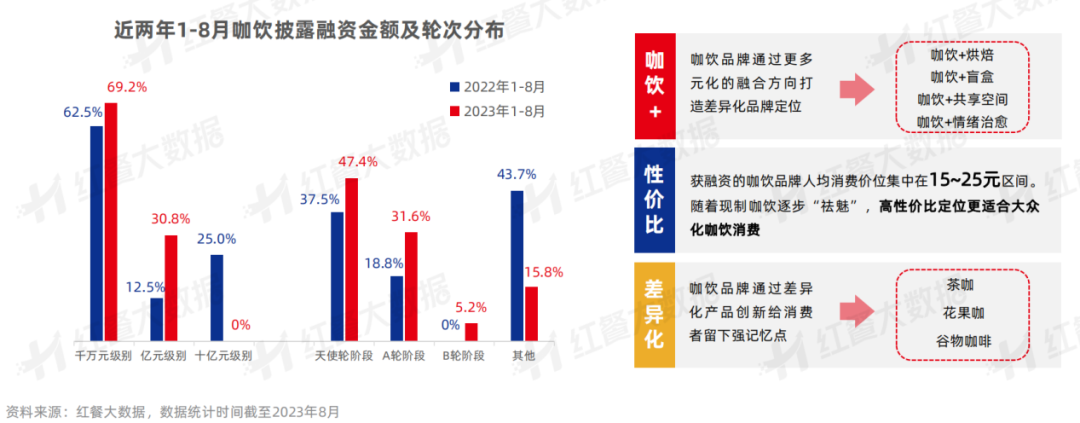

在消費賽道投融資整體遇冷的大背景下,咖飲賽道2023年1-8月融資事件數有近20起,較去年同期增加3起,但披露融資總額卻較上年同比下降超80%。與此同時,咖飲賽道早期小額融資占比上升。

從獲得融資的咖飲品牌特點來看,“咖飲+”“性價比”“差異化”成為當下咖飲投資風向的關鍵詞。

小吃快餐:中式漢堡品牌成為資本新寵

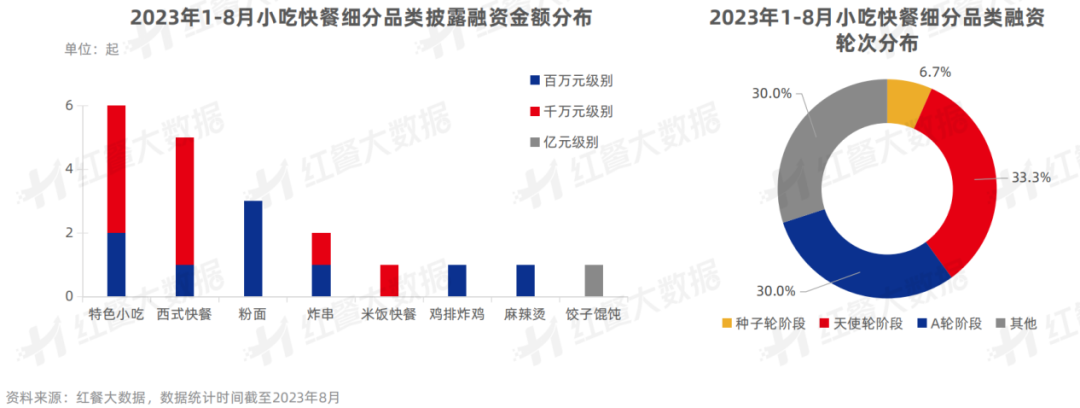

小吃快餐賽道單筆融資金額較小,主要集中在百萬元級別和千萬元級別,且不同細分品類的披露融資金額級別偏好有所側重。

從細分品類上看,西式快餐和特色小吃品類獲融資數量最多,其中,主打國潮風的中式漢堡品牌備受青睞。從融資輪次上看,天使輪、A輪等早期融資階段融資事件數占比較大,與此同時融資輪次有往更早期輪次探索的現象。

03

餐飲收入分成新融資模式大放異彩

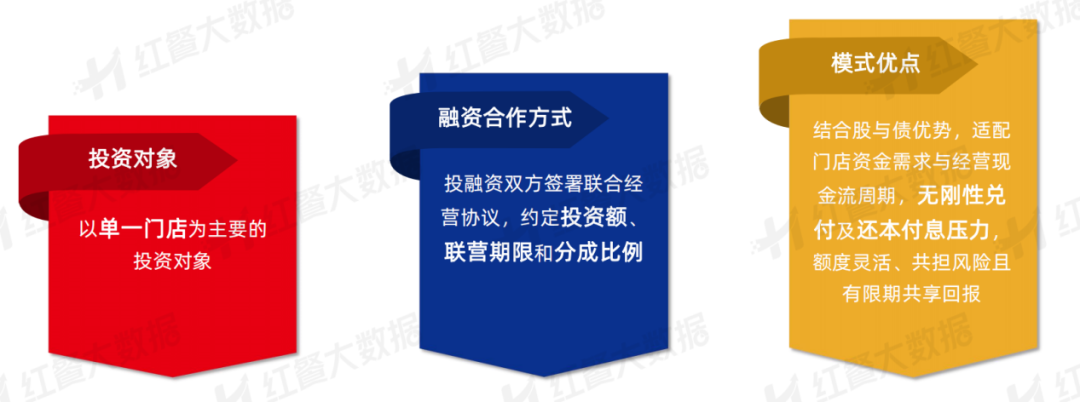

傳統股權融資市場熱度持續低迷,多個行業股權融資逐步收緊。在這樣的背景下,收入分成這樣的新興融資方式應運而生。據滴灌通集團合伙人、首席投資發展官柯毅介紹,滴灌通每日收入分成模式是一種權益類投資產品,是基于企業收入為底層資產的新型投融資模式。

而自2022年發展至今,這種收入分成模式的融資熱度持續高速增長。滴灌通數據顯示,截至2023年8月31日,滴灌通已投資23.8億元,覆蓋545個品牌,超過10,000家門店。其中,餐飲行業融資金額超過9.1億元,獲融資品牌254個。

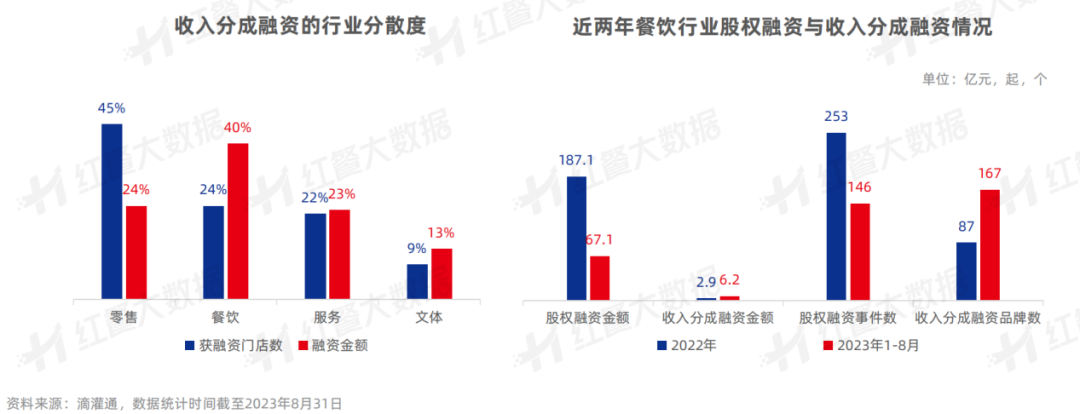

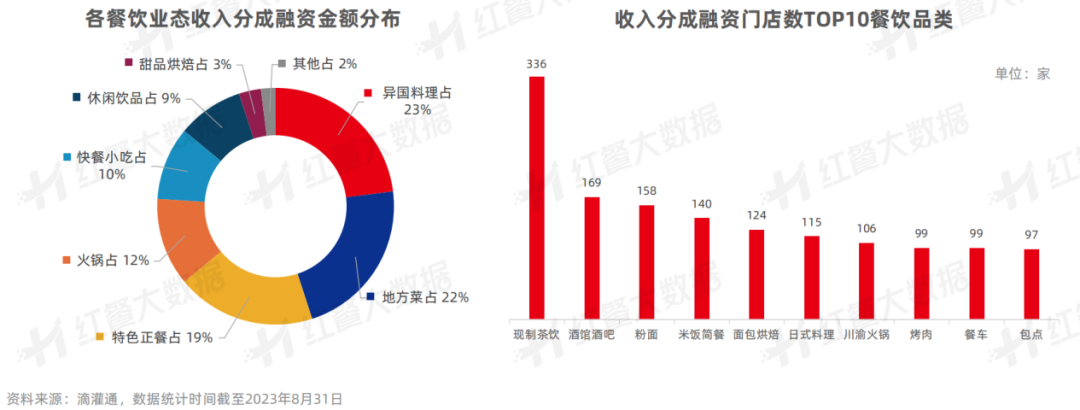

從行業分布情況上看,收入分成融資模式中,零售行業獲融資門店數較多,達到45%;而餐飲行業的融資金額占比最高,達到了40%。

其中,2022年餐飲行業收入分成融資金額為2.9億元,占市場總額1.5%,獲融資品牌共計87個;2023年1-8月,餐飲行業收入分成融資金額為6.2億元,占市場總額9.2%,獲融資品牌共計167個。由此可見,在收入分成融資模式下,餐飲行業備受青睞。

而作為新興的融資模式,餐飲行業在收入分成模式中也呈現出不一樣的特征。據柯毅分析,主要表現為以下幾點:

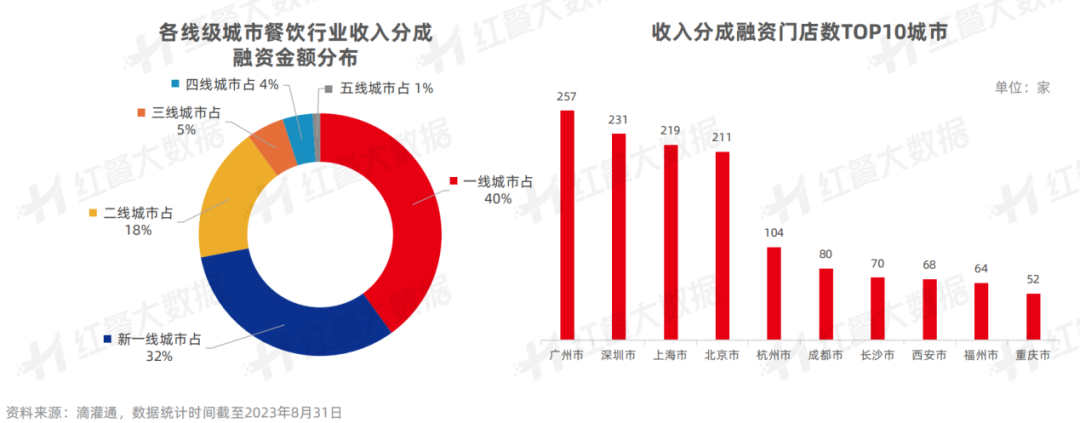

第一,收入分成模式的融資金額數和獲融資門店數均聚焦于一線、新一線城市。具體來看,獲融資門店數位于第一梯隊的分別是廣州、深圳、上海、北京。另外,杭州、成都、長沙、西安、福州、重慶等城市完成融資的門店數同樣較多。

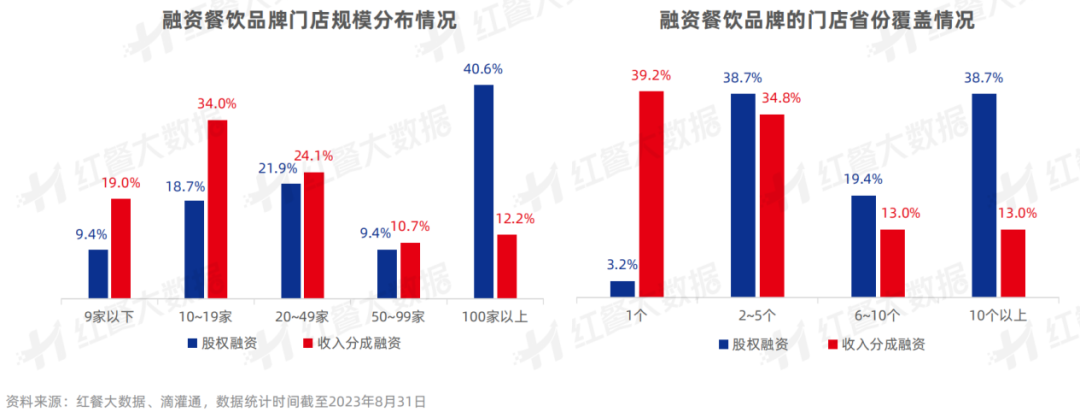

其次,與股權融資相同,收入分成融資模式滲透多個餐飲品類,但二者在品類偏好上卻有所不同。股權融資對于標準化程度高、連鎖化程度高的品類青眼有加,收入分成融資模式卻喜愛門店模型較“重”的餐飲品類。

從數據上看,融資異國料理、地方菜和特色正餐的收入分成融資金額占比較高,其中日式料理、川渝火鍋、川菜、烤肉等單店融資金額較高。而現制茶飲、粉面、米飯簡餐等品類由于單店體量較小、標準化程度較高、融資金額相對較低,因此獲融資門店數量較多,但單店融資金額相對較小。

第三,與股權融資相比,小型連鎖、區域布局的品牌才是收入分成融資模式的寵兒。據滴灌通數據,收入分成融資品牌門店數在20家以下的占比達到53%。

與此同時,門店覆蓋5個及以下省份的獲融資品牌占比達到73.9%,其中門店僅分布于一個省份的品牌的門店數甚至占比高達39.2%。

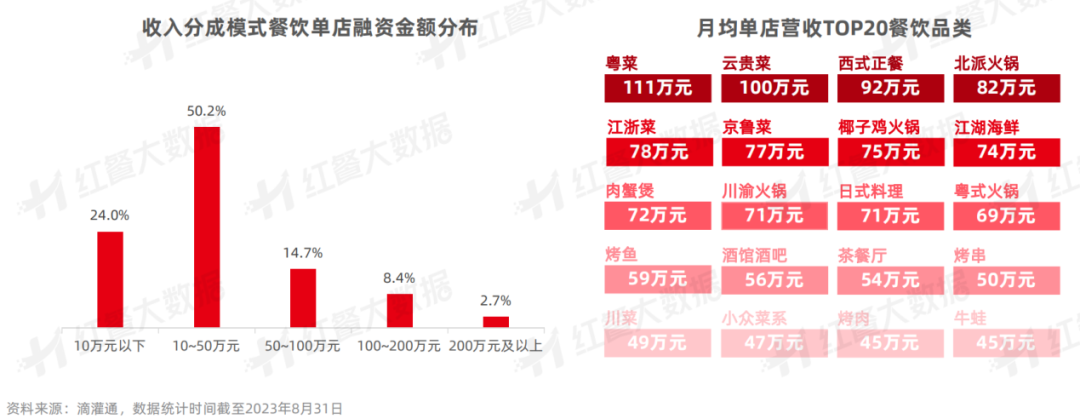

最后,單店融資規模方面,餐飲單店融資金額多在50萬元以下水平,平均單店投入42.6萬元。據滴灌通數據,單店融資金額在50萬元以下的門店數占比將近四分之三。從單店盈利能力上看,粵菜、云貴菜等品類月均單店營收可達百萬元水平。

從以上特征不難看出,收入分成融資模式與股權融資相互補充。隨著餐飲行業股權融資遇冷,收入分成融資模式逐步崛起,餐飲相關企業在借助資本力量穿越周期時有了更多的選擇。

04

上市餐企業績報喜

餐飲IPO之路收窄

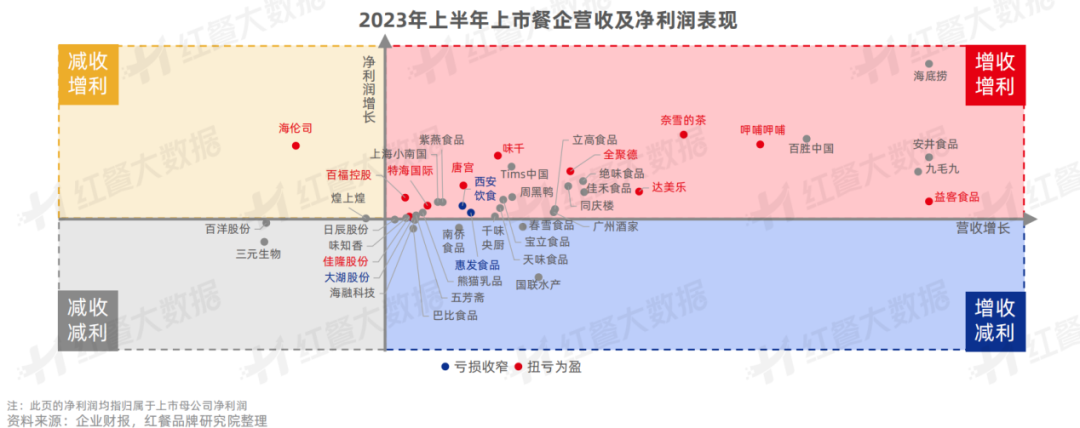

隨著新消費市場回暖、線下餐飲消費逐步恢復。2023年上半年上市餐企業績表現亮眼,大部分上市企業增收增利。在低基數效應的影響下,多家上市餐飲企業扭虧為盈,凈利潤顯著恢復。

據了解,今年以來,不少上市餐企多措并舉,力求振奮投資者信心。比如奈雪的茶啟動加盟模式逐步優化成本結構、海底撈穩健拓店持續優化門店布局等。

但與之相對,餐飲上游上市企業2023年上半年的業績整體表現相對平穩,樣本企業中超半數實現盈利。餐飲消費的逐步恢復為復合調味料企業提供了較好的發展養分,日辰股份、天味食品、頤海國際等2023年上半年餐飲渠道營收均有所增長。

而食材供應鏈企業的業績喜憂參半,部分企業正處“增收不增利”困境,而“增收增利”的企業則面臨增幅放緩的問題。與此同時,面對原料價格波動,食材供應鏈企業的原料成本承壓,增效降本成發展難題。

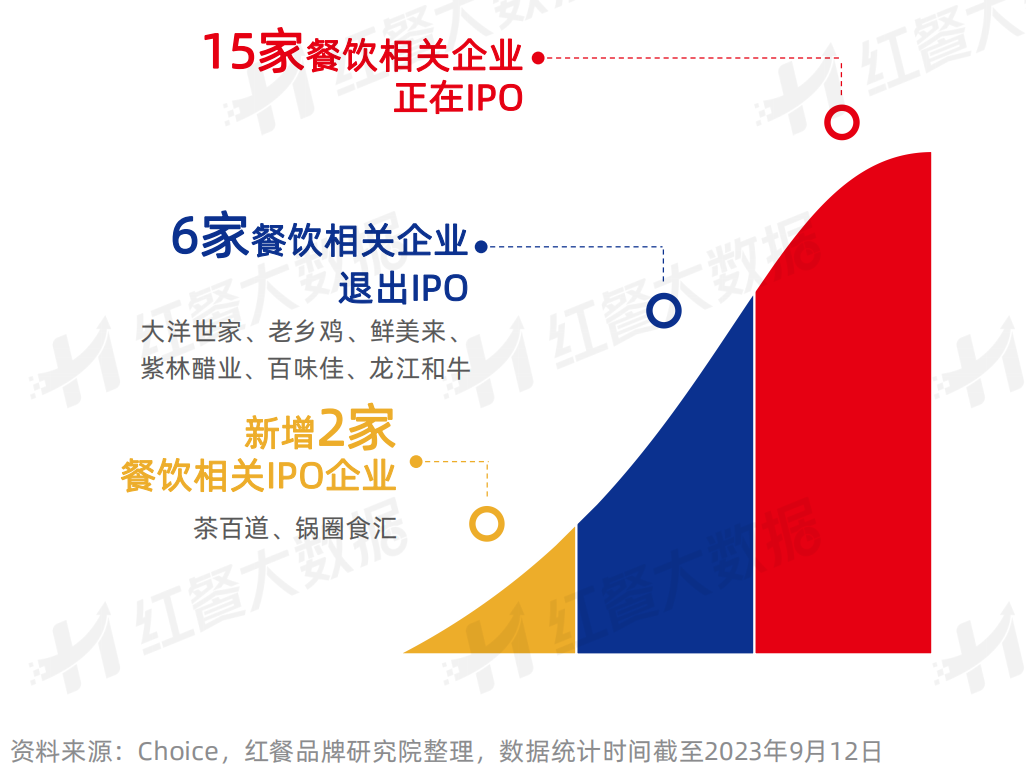

上市方面,2023年餐飲相關企業扎堆終止上市,餐飲行業IPO之路正在收窄。據不完全統計,2023年1-9月已有6家餐飲相關企業終止IPO,而首次遞表的餐飲相關IPO企業僅有2家。

餐飲領域企業IPO情況

2023年2月份,注冊制全面落地,但同時,主板IPO“紅黃綠燈”行業限制消息傳出。8月份,證監會推出階段性IPO收緊的相關新規定。這意味著接下來餐飲相關企業主板IPO的難度加大。

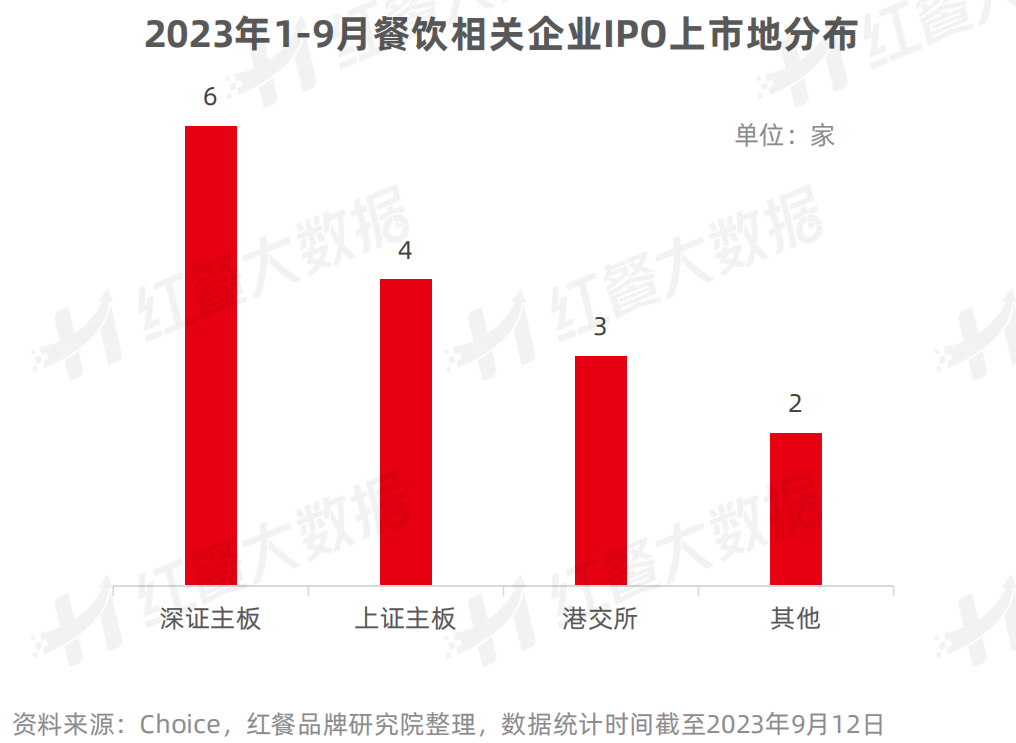

在上市地的選擇上,A股主板被更多的餐飲相關IPO企業青睞。截至2023年8月,在A股主板排隊上市的餐飲相關企業共計10家,其中,深證主板排隊上市的餐飲相關企業占6家。

作為主要的股票板塊,A股主板具有市場認可度高、公眾投資者認可度高等優勢。但其定位于“大盤藍籌”企業,對IPO企業的盈利能力有較高的要求,這對于餐飲相關企業而言有一定的難度。

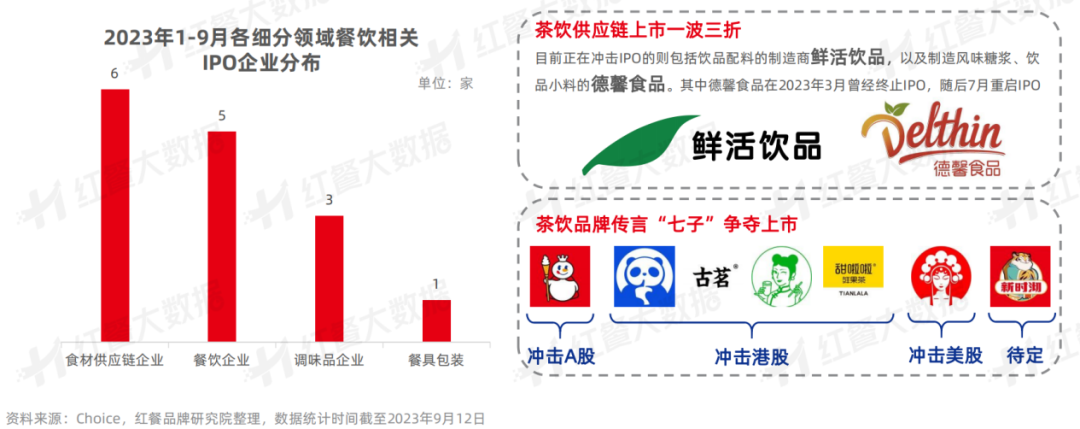

在所屬的細分領域上,餐飲相關IPO企業多屬于上游食材供應鏈企業和下游餐飲企業。近年來,隨著茶飲賽道崛起,市場規模逐步增長,茶飲上下游企業IPO動向頻頻。

2023年以來,有消息傳出多個茶飲品牌正在考慮IPO。在傳出上市消息的7個茶飲品牌中,目前披露招股書的僅有沖擊A股的蜜雪冰城,以及沖擊港股的茶百道。

從門店數上看,蜜雪冰城占據絕對優勢地位,截至2023年9月,門店數超過20,000家。從線級城市門店分布上看,新一線、二線、三線城市為茶飲品牌重點布局區域,但不同品牌的側重點有所不同。

供應鏈方面,這7個品牌中超半數已自建生產和加工工廠,未自建供應鏈的品牌則通過與供應商深度合作完善供應鏈體系。

05

餐飲資本化未來展望

餐飲行業長坡厚雪,資本化厚積薄發。未來,具有差異化特征的餐企更能獲得市場和資本的垂青。但區別過去,除了品類、產品,價格定位上的差異化,區域、運營效率、供應鏈上的差異化同樣被重視。

與此同時,面對不斷演變的消費需求,品類細分趨勢顯著。餐飲投資人的目光也會隨之更聚焦,在更細分的品類賽道中尋求新的機會點。而過往通過“燒錢”來跑馬圈地、加速拓店的投資邏輯也會被重新審視。當風口消失,浪潮褪去,練好內功的企業才有機會跑贏市場。

發表評論

登錄 | 注冊

VIP專享頻道熱文推薦: